이 글은 Darius Foroux의

“To Build Inevitable Wealth, Simply Avoid Financial Ruin“

이라는 글을 참고했습니다.

제2차 세계대전

1942년, 세계는 전쟁 중이었습니다. 그 이전인 1941년 12월 7일 오전, 일본이 진주만을 공격했고, 이를 계기로 미국은 제2차 세계대전에 참전했습니다. 그때까지 미국은 1939년에 시작된 전쟁을 준비하고 있었고, 각종 공장 설비를 무기 제조로 바꾸면서 전시 체제로 전환했지만, 전쟁은 미국의 생각대로 진행되지는 않았습니다.

미국은 태평양에서 고전하고 있었는데, 사상자가 많이 발생한 힘든 해였고, 어떤 사람들은 믿음을 잃기 시작했습니다. 1942년은 그렇게 전쟁이 한창이던 시기였던 반면, 당시 11살에 불과했던 한 소년에게는 처음으로 주식을 산 해였습니다. 그 소년은 에너지 회사인 시티즈 서비스의 주식 6주를 주당 38달러에 샀는데, 자신을 위해 3주를, 여동생인 도리스를 위해 3주를 샀습니다.

그 소년은 바로 역대 최고의 투자자로 잘 알려진 워런 버핏입니다. 그는 1942년 무렵을 “우리는 태평양 전쟁에서 지고 있었다.”라고 기억하는데, 여기서 아주 중요한 교훈을 얻었다고 합니다. 이 교훈은 버핏의 가장 유명한 말이기도 하죠.

절대로 미국을 상대로 베팅하지 마라.

워런 버핏

같은 해, 위기 속에서 맨해튼 프로젝트가 비밀리에 시작됐고, 이는 결국 1945년에 전쟁을 끝낸 핵무기 개발로 이어졌습니다.

항상 나쁜 뉴스가 있다.

버핏이 처음 주식을 샀을 때는 연합군이 전쟁에서 지고 있는 것처럼 보였습니다. 하지만 미래에 대한 낙관성을 유지할 수 있다면, 나쁜 뉴스 보도에 대해서는 보다 냉정해질 필요가 있습니다.

좋은 가격에 좋은 기업이라면, 우리는 사들입니다. 세상에는 항상 나쁜 뉴스가 있을 것입니다.

워런 버핏

버핏과 그의 파트너인 찰리 멍거는 거시적 요인이 절대 투자 과정을 방해하게 놔두지 않는다고 하는데, 그들만의 주식 선별 시스템과 선별된 주식을 계속 보유하는 정신 모델을 가지고 있다고 합니다.

주식시장이든, 부동산이든, 비상장 기업이든, 사람들은 어딘가에 투자하고 싶을 때, 최소한 몇 가지 요인을 찾아내고, ‘어떻게 진행되는지 보자.’라는 생각과 함께 관망하고자 하는 습관이 있습니다.

이는 인플레이션이 어떻게 진행되는지 또는 지정학적 갈등이 어떻게 해결되는지를 보고 싶은 것이겠지만, 워런 버핏이 말했듯이, 현실을 직시해야 합니다. 이런 것들은 모두 변명이고, 세상에는 항상 나쁜 뉴스가 있습니다.

뉴스 채널이나, 트위터, 유튜브에서 쏟아지는 뉴스에 집중하거나, 사람들의 의견을 듣는 대신, 자기 자신의 행동에 집중해야 합니다.

부자가 되는 방법은 많지만, 파산하는 방법은 몇 가지뿐이다.

부를 쌓는 데는 여러 가지 방법이 있고, 무수히 많은 다양한 방법으로 부자가 될 수 있습니다. 그런데 바로 이렇게 부를 쌓을 수 있는 무수히 많은 다양한 방법이 있다는 것이 오히려 부를 쌓기 어려운 이유가 됩니다.

즉, 우리에겐 선택지가 너무 많기 때문에 어느 하나를 골라, 다음과 같이 말하는 것이 어려운 것입니다.

나는 이 길을 따라 부를 일굴 것이고, 무슨 일이 있어도 그 길에서 벗어나지 않을 것이다!

결국 대부분의 사람들은 망설이면서 결정을 내리지 못하는 투자 오류에 빠지게 됩니다. 이걸 보면 저게 더 좋아 보이고, 저걸 보면 또 이게 좋아 보입니다. 결국 어떤 하나의 길을 선택하고 시작할 수는 있지만, 시간이 지나면 조급해지고, 다른 사람들의 의견에 휘둘리게 됩니다.

“비트코인이 미래다!”

“마리화나 주식이 최고다!”

“계약금 없이 부동산을 사면 부자가 된다!”

“단기 통화 거래가 돈을 잘 버는 확실한 방법이다!”

투자에 관심이 있다면 많은 사람들이 이렇게 말하는 것을 들어봤을 겁니다. 물론 당분간은 그럴 수도 있겠죠. 하지만 사람들이 투자와 거래를 통해 부를 창출할 수 있다고 주장하는 방법은 수천 가지에 달합니다.

그렇기 때문에 부자가 되고 싶은 방법에 초점을 맞추는 대신, 재정적인 파멸을 피하는 것에 초점을 맞추는 것이 중요합니다. 재정적인 파멸을 피해야만, 성공을 위한 토대를 마련할 수 있습니다. 버핏의 관심사도 항상 그것이었습니다.

우리는 내일 일할 능력을 정말 해칠 수 있는 어떤 실수도 저지르지 않는다는 관점에서 생각합니다. 따라서 우리는 항상 최악의 상황을 생각합니다. 우리는 정말 끔찍한 결과를 초래할 수 있는 어떤 잘못된 일을 하고 있지는 않은지 생각해야 합니다.

워런 버핏

부자가 되는 방법은 무수히 많지만, 파산하는 방법은 몇 가지 뿐입니다. 이것이 바로 파산이 상대적으로 더 쉬운 이유입니다.

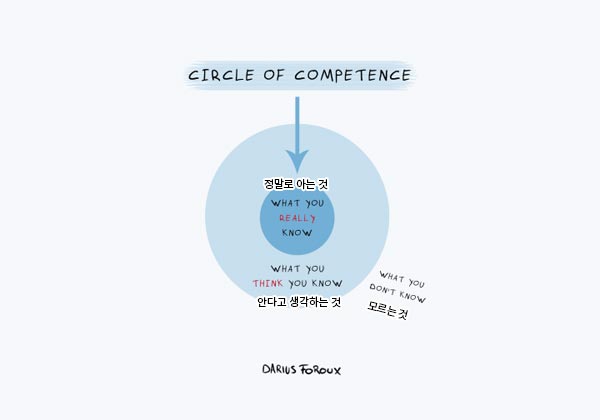

능력의 범위: 버핏이 재정적 파멸을 피하는 방법

위험한 것들을 피하는 데 집중하면, 파산을 확실히 피할 수 있습니다. 이는 부를 쌓는 게임에 있어서, 가장 중요한 일이기도 합니다.

어렵게 번 돈을 위험한 곳에 투자하려고 할 때, 다음과 같은 질문을 하면 보다 올바른 판단을 내릴 수 있습니다.

내가 이 투자를 이해할 수 있을까?

버핏과 찰리 멍거는, 다음의 영상에서 설명하는 것 처럼, 이 원칙을 ‘능력의 범위’라고 부릅니다. 세상에서 가장 똑똑한 사람이라도 머릿속에 든 지식은 한계가 있기 때문입니다.

워런 버핏, ‘능력의 범위 알기’

버핏과 멍거는 투자자들이 재정적 파탄을 피하려면 자기 자신을 잘 이해할 필요가 있다고 믿는데, 돈을 잃은 사람들에게 어떻게 그렇게 된 것이냐고 물어보면, 대게 “저는 제가 무엇을 하고 있는지 몰랐어요.”라고 말하기 때문입니다.

내가 알고 있는 곳에 투자하라.

많은 부동산을 소유하고 있는 다리우스의 한 투자자는 1980년대에 주식 거래를 시작했는데, 이 시기는 ETF 투자 혁명이 아직 일어나지 않고, 거래 비용도 낮은 시기였습니다.

당시에 주식으로 부를 일구기 위해서는 종목을 직접 고를 수밖에 없었는데, 이 다리우스의 투자자는 “몇 번 해봤는데 손실을 많이 봤어. 나는 내가 무엇을 하고 있는지 전혀 몰랐지. 그래서 다짐했어. 다시는 주식에 손대지 말아야지.”라는 말을 남기고, 주식 시장을 떠났다고 합니다.

하지만 그는 자신이 무엇을 하고 있는지 알고 있었던 부동산에 투자하기 시작했습니다. 그는 일단 효과가 있는 전략을 가지고 있었고, 수십 년이 지난 지금까지도 그 전략을 고수했습니다. 그는 결코 전략을 바꾸지 않았고, 더 크게 하거나 다르게 하려고 한 적도 없습니다. 그 결과로 그는 모든 재정적인 파탄을 피해 부를 이룰 수 있었습니다.

이것이 바로 우리가 알고 있는 곳에 투자함으로써 재정적인 파탄을 피할 수 있는 방법입니다. 책과 강좌를 통해 주식시장의 기본적인 작동 방식을 배울 수 있고, 이를 통해 주식시장을 이해하게 되면, 주식시장 전체를 대상으로 투자하는 것이 더 편안해집니다.

하지만 그래도 여전히 자기 인식을 해야 합니다. 다리우스는 2007년부터 투자를 해왔지만, 몇 년도 안 돼 종목을 고르는 것이 자기 능력의 범위에 속하지 않는다는 것과, 그것을 배우고 싶은 것도 아니란 것을 깨달았습니다. 대신 그는 성공적인 수동적 투자자가 되는 것에 더 신경을 썼습니다.

만약 투자를 하고 싶다면, 버핏과 멍거의 정신 모델, 즉 ‘자기 인식’을 사용해보길 바랍니다. 자신이 무엇을 하고 있는지, 무엇을 알고 있는지 스스로에게 물어봐야 합니다.

만약 대답이 “모르겠어.”라면, 투자를 끝내고 나오거나 더 배우기 시작해야 한다는 뜻입니다.

내가 이 투자를 이해하고 있나?

이것은 간단한 질문일 수도 있지만, 투자를 할 때 스스로에게 이 질문을 계속 하는 습관을 들인다면, 당신의 인생에서 많은 돈을 아껴주게 될 겁니다.

Darius Foroux, “To Build Inevitable Wealth, Simply Avoid Financial Ruin“