현대 역사를 품고 있는 우리의 금융 풍경은 끝없는 변화와 혁신의 과정을 거쳐 왔습니다. 1950년대부터 현재까지, 투자라는 테마는 우리 경제와 사회에 큰 영향을 미치고 있으며, 이 변화의 파도는 주식 시장, 기술 혁명, 그리고 지속 가능한 에너지 분야에 이르기까지 다양한 형태로 나타났습니다.

특히 금융 세계에서의 혁신은 늘 주목 받는 주제 중 하나입니다. 기술 혁명은 우리 삶의 거의 모든 측면에 영향을 미쳤으며, 지속 가능한 에너지라는 테마는 환경 보호와 에너지 공급의 핵심 주제로 떠오르기도 했습니다. 이 글에서는 장기간에 걸친 금융과 기술의 변화를 탐구하고, 주요 투자 테마를 조망해보겠습니다.

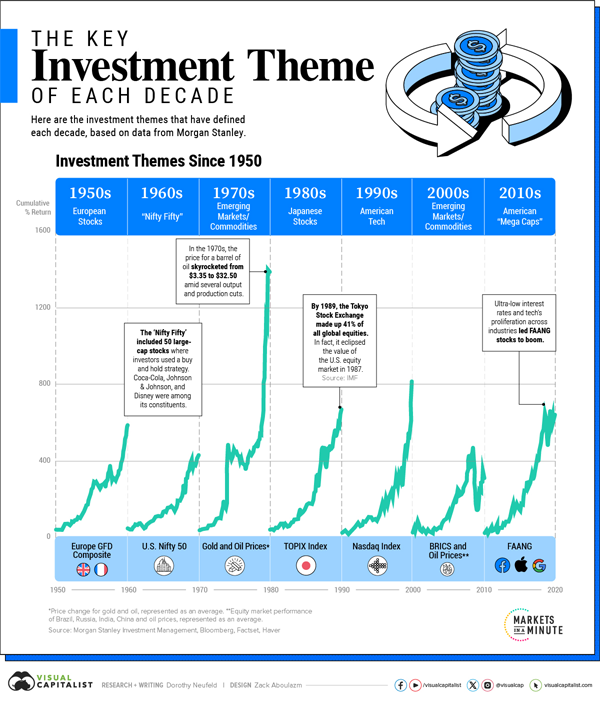

아래 그래픽은 지난 70년 동안 시대별 주요 투자 테마를 보여줍니다.

시대별 투자 테마: 투자의 역사를 읽다

지난 70년 동안, 글로벌 경제와 투자 환경은 끊임없이 진화했습니다. 각 시대를 정의하는 주요 투자 테마는 거시경제 환경, 정치적 상황, 기술 혁신, 그리고 금융 동향과 상호작용하여 형성되었습니다.

다음은 1950년대 이후의 주요 투자 테마이며, 각 기간 동안 최소 400%의 누적 수익률을 기록했습니다:

| 시대 | 투자 테마 | 지수 / 자산 |

|---|---|---|

1950년대 |

유럽 주식 |

Europe GFD Composite |

1960년대 |

니프티 피프티 |

U.S. Nifty 50 |

1970년대 |

신흥시장/원자재 |

금 및 원유 가격 * |

1980년대 |

일본 주식 |

TOPIX Index |

1990년대 |

미국 기술 부문 |

Nasdaq Index |

2000년대 |

신흥시장/원자재 |

BRICs 및 원유 가격 * |

2010년대 |

미국 “초대형주” |

FAANG |

1950년대: 유럽 주식의 황금 시대

1950년대, 유럽은 전후 복구 기간 동안 유럽 주식의 호황을 경험했습니다. 유럽 통합이 진행되며 기업과 정부의 투자가 늘어나며 경제적 성장이 이루어졌습니다.

1960년대: 니프티 피프티와 블루칩 주식

1960년대, 투자자들은 ‘니프티 피프티’에 주목했습니다. 존슨 앤드 존슨, 디즈니, 코카콜라 등 블루칩 종목에 투자가 몰렸습니다. 이러한 강력한 독점 기업들은 장기적으로 높은 수익을 제공할 것으로 기대되었지만, 1973년과 1974년의 약세장으로 주가가 하락했습니다.

1970년대: 원유와 원자재의 급등

1970년대, 원유 생산량의 감소로 원유 가격이 3.35달러에서 32.5달러로 급등했습니다. 이로써 원자재 시장이 주도하며, 원유와 금을 수출하는 신흥 경제들이 부상했습니다.

1980년대: 일본 주식의 급등

1980년대, 일본 주식시장이 급등했습니다. 1989년에는 도쿄 증권 거래소가 세계 주식시장의 41%를 차지하며 미국 주식시장을 압도했습니다.

1990년대: 기술 부문의 강세

1990년대, 미국의 기술 부문이 강세를 보였습니다. 기술 주식이 빠르게 성장하며, 퀄컴, 아마존, 시스코 등이 이 시대의 생존자로 남았습니다.

2000년대: 신흥 시장과 성장 자산

2000년대, 투자자들은 성장 자산과 신흥 시장으로 돌아갔습니다. 브라질, 러시아, 인도, 중국 등 브릭스 경제권이 주목받았습니다.

2010년대: 기술 주식의 부상

2010년대, 기술이 다양한 산업에 확산되며 FAANG 주식이 주요 성과를 이루었습니다. 이러한 주식들은 현재에도 주목받고 있으며, 투자의 중심 역할을 하고 있습니다.

앞으로 10년: 글로벌 투자의 미래

10년마다 변화하는 주요 투자 테마를 고려할 때, 미국 주식시장이 계속해서 독보적으로 성장할 것인지에 대한 의문을 가지게 됩니다. 현재 미국 주식시장은 전 세계에서 큰 비중을 차지하고 있지만, 이러한 비중은 GDP와 크게 일치하지 않아 큰 차이를 보이고 있습니다.

미국과 세계 경제의 관계

미국 주식시장이 계속해서 성장할 수 있을 것인지에 대한 의문은 미국과 세계 경제의 관계에서 비롯됩니다. 세계에서 미국 주식시장의 비중은 43%에 달하지만, GDP는 26%에 불과하여 큰 차이를 보입니다. 이러한 불일치는 새로운 변화가 예상됨을 시사하고 있습니다.

또 다른 중요한 요인은 밸류에이션의 차이입니다. 현재 미국 주식시장은 다른 나라와 비교하여 100년 내 최고로 고평가되었습니다. 이러한 고평가로 인해 투자자들은 미래에 대한 대비와 전환을 준비하고 있을 수 있습니다.

밸류에이션의 중요성

앞으로의 10년은 해외 주식시장이 다시 주도권을 잡을지 여부가 미해결된 고민거리로 남아 있습니다. 글로벌 투자자들은 이러한 변화와 불확실성을 고려하며 앞으로 10년 동안의 투자 전략을 계획하고 있습니다. 미국과 세계 경제의 상호작용은 향후 금융 시장의 모습을 결정지을 것이며, 투자자들은 이러한 변화에 미리 대비하는 것이 중요합니다.

마치며

앞으로 10년 동안 글로벌 투자 환경은 다양한 미지의 변수와 변화에 직면할 것입니다. 역사적으로는 미국 주식시장이 우세하였지만, 현재는 이러한 지배적 지위가 불분명해지고 있습니다. 세계에서 미국 주식시장의 비중과 GDP 간의 불일치, 고평가된 밸류에이션, 그리고 해외 주식시장의 부상은 앞으로의 금융 풍경을 예측하기 어렵게 만들고 있습니다.

이러한 불확실성을 대비하기 위해 투자자들은 다양한 시나리오와 전략을 고려해야 합니다. 글로벌 경제와 금융 시장의 변화를 면밀히 관찰하며, 리스크를 다각화하고 투자 포트폴리오를 최적화하는 것이 중요합니다. 미국과 다른 국가들 간의 경제적 관계, 주가 밸류에이션, 그리고 시장의 이동에 대한 이해는 투자자에게 큰 도움이 될 것입니다.

앞으로의 10년은 금융 세계에서 중요한 시기가 될 것이며, 현명한 투자 결정이 미래의 금융 안정성과 성공에 큰 영향을 미칠 것입니다. 그렇지만 앞으로의 10년이 불확실하고 한 치 앞도 예측할 수 없는 시대라고 해도, 지식과 계획을 바탕으로 한 투자 전략은 투자자들에게 안전한 항해를 제공할 것입니다.

참고 자료: Visual Capitalist, “Charted: The Key Investment Theme of Each Decade (1950-Today)”